13/04/2022 - 14:57

Nến Hammer là gì? Cách nhận biết nến Hammer trong phân tích kỹ thuật

Trong chứng khoán, cụm từ nến Hammer không còn quá xa lạ với các nhà đầu tư đi theo trường phái phân tích kỹ thuật. Để đưa ra được những nhận định và kế hoạch đúng đắn cho các danh mục đầu tư của mình nhà đầu tư không thể không biết đến loại nến này. Hãy cùng Yuanta Việt Nam tìm hiểu đặc điểm, cách sử dụng và ý nghĩa của nến Hammer qua bài viết dưới đây nhé!

Nến Hammer là gì?

Khái niệm:

Nến Hammer hay mô hình nến Hammer còn được gọi là cây búa (nến búa), là mô hình nến Nhật đảo chiều dựa trên các đáy. Nến Hammer có hình dạng như cây nến ngắn, hay cây búa nên được gọi tên theo đặc điểm nhận dạng của nó.

Mô hình này xuất hiện khi thị giá cổ phiếu thấp hơn đáng kể so với giá ở cửa của nó, tuy nhiên giá này sẽ phục hồi lại ngay trong phiên với mức giá cao hơn hoặc gần giá mở cửa của nó hơn. Có thể xem đây là mô hình nến báo hiệu một cách rõ ràng nhất về tiềm năng tăng của thị trường sau khoản thời gian cố xác định đáy. Vì giá mở cửa và giá đóng cửa có sự chênh lệch khá nhỏ nên phần thân nến Hammer khá ngắn so với phần bóng.

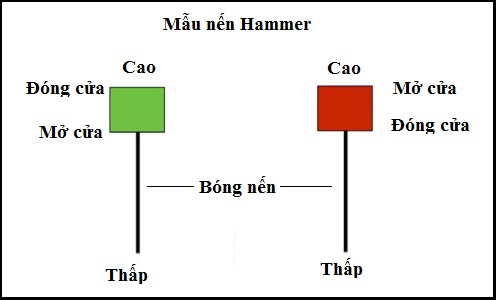

Một nến Hammer bao gồm: bóng nến trên, thân nến, và bóng nến dưới. Thông thường bóng nến trên của nến búa có thể rất ngắn hoặc không có, còn phần bóng nến dưới lại dài hơn tối thiểu là 2 lần thân nến. Để dễ hình dung hơn về nến Hammer, bạn có thể xem qua hình mô tả sau đây:

>>> Xem thêm: Ứng dụng của nến Heiken Ashi trong thị trường tài chính chứng khoán

Phân loại:

Có 2 loại nến Hammer:

Nến Bullish Hammer (nến Hammer tăng – màu xanh): có giá mở đầu < giá kết thúc.

- Chúng ta có thể thấy ở hình minh họa về nến xanh phía dưới, với sự xuất hiện của nến xanh tức là xu hướng đang có sự đảo chiều mạnh mẽ.

- Lúc này, các nhà đầu tư nên mở lệnh mua (BUY) để nắm bắt cơ hội lợi nhuận trước mắt và đóng hết các lệnh bán hiện đang có.

Nến Bearish Hammer (nến Hammer giảm – màu đỏ): có giá mở đầu > giá kết thúc.

- Như hình minh họa phía dưới, chúng ta có thể thấy cây nến Hammer giảm màu đỏ, và tiếp theo sau nó cũng là nến đỏ thể hiện giá giảm, từ đó cho ta dấu hiệu sẽ có ít khả năng đảo chiều của xu hướng giảm này. Lúc này nhà đầu tư nên cân nhắc kỹ lưỡng để đưa ra quyết định đầu tư sao cho phù hợp và thông minh.

Qua 2 hình minh họa phía trên, chúng ta có thể thấy được sự quan trọng và tầm ảnh hưởng của xu hướng nến đứng sau nến Hammer. Vì vậy nhà đầu tư nên xem xét xu hướng trước và sau khi xuất hiện mô hình nến Hammer để có một cái nhìn tổng quan về xu hướng giá cổ phiếu từ đó tránh được những rủi ro không đáng có trong đầu tư.

Đặc điểm về nến Hammer:

Thoạt nhìn, chúng ta sẽ thấy nến Hammer có hình dáng giống với nến Hanging Man, tuy nhiên nến Hammer theo chiều đảo ngược so với nến Hanging Man. Vì vậy, sau đây là những đặc điểm đặc trưng của nến Hammer để các nhà đầu tư dễ dàng phân biệt được mô hình nến Hammer hơn:

- Nến Hammer thông thường sẽ có phần thân nến khá ngắn và nhỏ, phần bóng nến phía dưới rất dài và thường có độ dài tối thiểu gấp đôi phần thân nến.

- Mô hình nến búa Hammer thường sẽ cho ta thấy cây nến tăng (nến màu xanh) sẽ cho tín hiệu đảo chiều mạnh mẽ và đáng tin cậy hơn hơn cây nến giảm (nến màu đỏ).

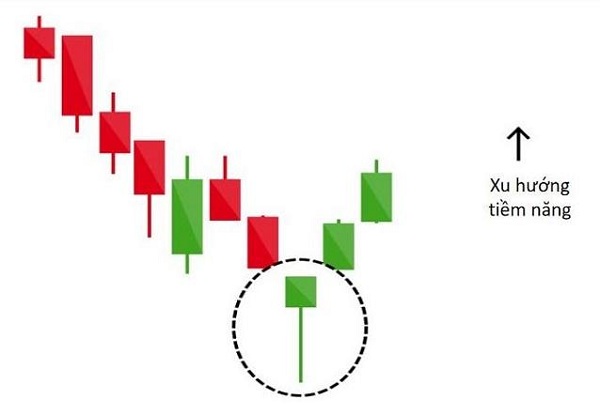

- Thông thường, ở cuối xu hướng giảm hay ở đáy xu hướng giảm sẽ xuất hiện nến Hammer.

- Điều kiện thiết yếu để một nến Hammer hình thành chính là sự xuất hiện của 1 xu hướng giảm rõ rệt. Ngoài ra, thường sẽ có ít nhất 2 đến 3 phiên giao dịch giảm giá xảy ra trước khi xuất hiện nến búa Hammer.

- Tín hiệu đảo chiều được thể hiện rõ nhất nếu như bạn thấy có 1 cây nến tăng kế tiếp sau nến Hammer.

Ý nghĩa của nến Hammer:

Trong những phiên giao dịch có giá biến động mạnh, vào thời điểm cuối xu hướng giảm chính là lúc nến Hammer thường xuất hiện. Nến Hammer cho chúng ta thấy sắp xuất hiện sự đảo chiều khi nhu cầu mua tăng và bán giảm, lúc này là lúc các nhà đầu tư mua từ chối giá thấp thêm nữa của sản phẩm và đáy đang được hình thành. Dựa vào việc xác định nến Hammer, nhà đầu tư sẽ đánh giá và xem xét mình nên làm gì tiếp theo: cắt lỗ, chốt lời hay vào lệnh.

Thông thường, cứ sau khoảng 3 nến giảm hoặc sau một chuỗi giảm dài hạn, nến Hammer sẽ phát huy tác dụng hiệu quả hơn. Lúc này, giá đóng cửa của các cây nến giảm sẽ liên tục thấp hơn giá đóng của các cây nến ở liền trước đó.

Lưu ý khi sử dụng nến búa Hammer:

Nên kết hợp giữa nến Hammer cùng các yếu tố khác để đánh giá xu hướng thị trường trước khi ra quyết định

Vì không phải lúc nào nến Hammer xuất hiện thì sự đảo chiều sẽ xảy ra, giá sẽ tăng. Cho nên nhà đầu tư cần phải lưu ý những vấn đề sau đây để giảm thiểu rủi ro:

- Nhà đầu tư nên kết hợp so sánh nhiều yếu tố khác nhau để đánh giá sự đảo chiều. Cụ thể là phân tích nến Hammer với các chỉ báo kỹ thuật khác vì xu hướng giá tăng hay giảm là khôn lường, không chỉ dựa vào nên Hammer mà dự đoán được sự đảo chiều sắp xảy ra. Các chỉ báo kỹ thuật khác chẳng hạn như đường chỉ báo RSI, ngưỡng hỗ trợ, Fibonacci, đường MA,…

- Ngoài ra, các nhà đầu tư cũng cần chú ý đến khối lượng giao dịch, đây cũng là một trong những yếu tố quan trọng. Sở dĩ quan trọng vì khối lượng giao dịch thấp trước khi nến Hammer hình thành đồng nghĩa với lượng bán đang yếu dần đi, lúc này mô hình nến búa sẽ có tín hiệu đảo chiều tăng một cách mạnh mẽ và chính xác hơn.

- Để việc dự đoán xu hướng thị trường một cách chính xác hơn, nhà đầu tư nên áp dụng nến Hammer một thời gian đủ dài (có thể áp dụng D1, H4 là tối thiểu).

- Tuy không phải là điều kiện quyết định nhưng mô hình nến này phần nào giúp nhà đầu tư xác nhận và tăng thêm độ tin cậy cho tín hiệu đảo chiều của giá cổ phiếu trên thị trường.

- Khi thị trường đang ở xu hướng sideway (đi ngang) nhà đầu tư cần cân nhắc kỹ lưỡng và hạn chế khi quyết định thực hiện giao dịch. Ở một số trường hợp nến Hammer vẫn có thể cho tín hiệu đảo chiều sai lệch, do đây không phải là nến dự báo xu hướng.

- Bóng nến dưới càng dài thì mô hình nến Hammer càng đáng tin cậy.

Hy vọng bài viết trên đã giúp bạn hình dung được kiến thức tổng quát về nến Hammer trong thị trường tài chính, chứng khoán. Trên đây bài viết được chia sẻ bởi công ty chứng khoán Yuanta Việt Nam.

Miễn trừ trách nhiệm: Bài viết trên do các chuyên gia hợp tác với Yuanta Việt Nam tổng hợp và biên soạn, tuy nhiên chỉ mang tính tham khảo cũng như không đại diện hoàn toàn cho quan điểm của Công ty Chứng Khoán Yuanta Việt Nam. Quý nhà đầu tư cân nhắc trước khi sử dụng thông tin này để ra quyết định đầu tư cũng như luôn tham khảo nhiều thông tin theo thời gian thực từ nhiều nguồn đa dạng. Chúc quý khách đầu tư thành công!