12/12/2023 - 14:10

Vị thế bán ròng (Net Short) là gì? Và ảnh hưởng của khối ngoại

Vị thế bán ròng (Net Short) là gì là một khái niệm quan trọng trong lĩnh vực tài chính mà bất kỳ nhà đầu tư nào cũng cần phải biết. Khái niệm này ám chỉ tới tình trạng mà một nhà đầu tư có nhiều vị thế bán hơn là vị thế mua trong danh mục đầu tư của họ. Tuy nhiên, hình thức đầu tư này cũng tiềm ẩn rủi ro cao, vì nếu giá tài sản tăng thay vì giảm, nhà đầu tư hoặc tổ chức đang nắm giữ vị thế bán ròng có thể mất lượng lớn tiền. Vì vậy, để hiểu rõ vị thế bán ròng, hãy cùng Chứng khoán Yuanta Việt Nam là tìm hiểu chi tiết về khái niệm tài chính này trong bài viết dưới đây.

Vị thế bán ròng (Net Short) là gì? Và ảnh hưởng của khối ngoại

Tổng quan về vị thế bán ròng (Net Short) là gì?

Trước khi đi tìm hiểu sâu, bạn cần nắm được khái niệm vị thế bán ròng (Net Short) là gì? Đây là khái niệm tài chính liên quan đến việc một nhà đầu tư sở hữu nhiều vị thế bán hơn là vị thế mua trong danh mục đầu tư của họ.

Có nhiều nguyên nhân dẫn đến tình trạng vị thế bán ròng, tuy nhiên có 2 nguyên nhân chủ yếu. Thứ nhất, các nhà đầu tư có thể thấy rằng thị trường không còn nhiều tiềm năng hoặc không còn hấp dẫn, do đó, họ quyết định rút vốn đầu tư của họ. Thứ hai, các nhà đầu tư có thể muốn rút vốn để tái cơ cấu lại danh mục đầu tư của họ.

Đặc điểm của vị thế bán ròng (Net Short) là gì?

Đặc trưng của vị thế bán ròng

Đặc trưng của vị thế bán ròng (Net Short) là gì? Đó là một nhà đầu tư có vị thế bán ròng đồng nghĩa với việc họ có vị thế bán nhiều hơn vị thế mua trong một danh mục đầu tư cụ thể. Tình trạng này cũng ngụ ý rằng mặc dù trong dài hạn, nhà đầu tư có thể nắm giữ được tài sản nhưng nhìn chung vẫn duy trì ở một vị thế bán trong ngắn hạn.

Chẳng hạn, một nhà đầu tư có thể nắm giữ cổ phần của một công ty và quyết định tham gia vào vị thế bán cổ phần của công ty đó bằng cách sử dụng các quyền chọn vượt quá số lượng cổ phiếu mà họ đang nắm giữ. Trong trường hợp này, mặc dù nhà đầu tư nắm giữ và có niềm tin vào giá trị của cổ phiếu đó trong dài hạn nhưng họ vẫn muốn duy trì vị thế bán ròng cổ phiếu. Nguyên nhân vì nhà đầu tư nhận định rằng trong ngắn hạn giá cổ phiếu sẽ giảm, họ sẽ có thêm lợi nhuận từ vị thế bán và đồng thời mua được nhiều cổ phiếu với giá tốt hơn.

Tương tự, một nhà đầu tư cũng có thể ở vị thế bán ròng đối với một ngành cụ thể trong khi vẫn đầu tư vào một vài công ty trong ngành đó mà họ tin tưởng. Trong trường hợp này, họ đang đặt cược giá xuống trong toàn bộ ngành, do đó họ quyết định bán nhưng tin rằng một số công ty chủ chốt vấn có thể kéo toàn bộ ngành đi lên trong dài hạn.

Danh mục đầu tư có vị thế bán ròng (Net Short) là gì? Có nghĩa là giá trị tổng thể của các vị thế bán lớn hơn vị trí mua, và số lượng vị thế ở trong trường hợp này không quan trọng bằng giá trị mà chúng đại diện. Những nhà đầu tư có thể thu được lợi nhuận từ vị thế bán ròng khi mà giá trị tài sản cơ sở giảm. Tuy nhiên, nếu giá trị của tài sản cơ bản tăng, những vị thế bán ròng có thể gây thất thoát và làm thua lỗ.

Một nhà đầu tư có vị thế bán ròng tỷ lệ các vị thế bán sẽ lớn hơn nhiều so với các vị thế mua trong danh mục đầu tư. Danh mục đầu tư này sẽ gia tăng giá trị khi giá cơ sở giảm, vì nhà đầu tư đang vay cổ phiếu từ các nhà môi giới và bán chúng trên thị trường với hy vọng mua lại chúng sau đó với giá thấp hơn. Đây cũng là lý do mà bạn cần phải hiểu rõ vị thế bán ròng (Net Short) là gì? để hạn chế tình trạng thua lỗ trong đầu tư.

Đặc điểm của hiện tượng khối ngoại bán ròng

Vừa rồi là đặc trưng cơ bản vị thế bán ròng (Net Short) là gì? Sau đây là một số đặc điểm của hiện tượng này. Vị thế bán ròng của các nhà đầu tư nước ngoài thường chịu tác động từ các biến động trong nền kinh tế toàn cầu và có xu hướng theo chu kỳ. Ví dụ, vào tháng 9 và tháng 10 hàng năm, các nhà đầu tư nước ngoài thường tiến hành cơ cấu lại danh mục đầu tư và quỹ đầu tư của họ.

Sau thời kỳ này, dòng vốn nước ngoài đổ vào thị trường thường ổn định trở lại, tuy nhiên, còn phụ thuộc vào tình hình kinh tế toàn cầu và các chính sách mới được áp đặt, số lượng vốn có thể thay đổi. Theo các chuyên gia, khối ngoại thường có xu hướng bán ròng trong quý III và nửa đầu quý IV, sau đó quay lại mua ròng vào nửa cuối quý IV. Trong giai đoạn suy thoái kinh tế, tiền thường có thể tìm đến những kênh đầu tư an toàn như vàng hoặc trái phiếu chính phủ.

Quyết định vị thế bán ròng của khối ngoại cũng phụ thuộc mạnh mẽ vào diễn biến chứng khoán tại Hoa Kỳ và dựa vào việc đánh giá của MSCI để định xem có nên đầu tư hay không. MSCI là một công ty tài chính tọa lạc tại Hoa Kỳ và cung cấp các công cụ phân tích danh mục đầu tư đa dạng. Các chỉ số MSCI thể hiện hiệu suất của thị trường chứng khoán của tổng cộng 27 quốc gia phát triển trên toàn thế giới, do đó nó đóng vai trò quan trọng trong giao dịch toàn cầu.

Ảnh hưởng của khối ngoại (nhà đầu tư nước ngoài) bán ròng tại Việt Nam

Như đã đề cập ở phần Vị thế bán ròng (Net Short) là gì? có nhiều nguyên nhân dẫn đến việc nhà đầu tư nước ngoài bán ròng. Nguyên nhân đầu tiên có thể kể đến đó là họ nhận thấy rằng thị trường Việt Nam không còn hấp dẫn, do đó, họ quyết định rút vốn đầu tư. Cũng có thể là những nhà đầu tư nước ngoài muốn rút vốn để tái cơ cấu lại các danh mục đầu tư và sắp xếp lại nguồn vốn hiện có.

Nếu khối ngoại mua ròng thường đóng vai trò như “trụ đỡ” cho các nhà đầu tư trong nước, thì khi khối ngoại bán ròng lại là mối lo lắng. Bởi đó có thể là một tín hiệu không tốt từ phía khối ngoại và có thể gây hoang mang cho những nhà đầu tư trong nước. Điều này có thể tạo ra các tác động và thách thức đối với nền kinh tế và thị trường tài chính của Việt Nam:

- Áp lực giảm giá trị tài sản: Khi khối ngoại bán ròng, đặc biệt trong thị trường chứng khoán, có thể gây áp lực giảm giá trị của cổ phiếu và các tài sản tài chính khác, góp phần làm suy giảm thị trường tài chính.

- Rủi ro tỷ giá hối đoái: Việc rút vốn đầu tư ra khỏi Việt Nam có thể tạo áp lực lên tỷ giá hối đoái và gây ra biến động không lường trước, ảnh hưởng đến sự ổn định của đồng VND.

- Sự suy giảm dòng tiền và đầu tư: Việc các nhà đầu tư nước ngoài rút vốn khỏi Việt Nam có thể dẫn đến giảm sút dòng tiền đầu tư và tác động đến các dự án phát triển và các khoản đầu tư quy mô lớn.

- Sự biến động bất ổn định trong thị trường tài chính: Những biến động đột ngột trong dòng vốn từ khối ngoại có thể gây ra sự không ổn định trong thị trường tài chính, đặc biệt khi nền kinh tế như Việt Nam đang có sự phụ thuộc lớn vào vốn nước ngoài.

- Suy giảm lòng tin của nhà đầu tư trong nước: Sự rút vốn từ phía khối ngoại có thể làm mất lòng tin của các nhà đầu tư trong nước, từ đó, gây ra tình trạng hoảng loạn trong thị trường tài chính.

- Cần đến sự quản lý rủi ro tài chính của chính phủ: Để giảm thiểu các tác động tiêu cực, quản lý rủi ro tài chính là một hoạt động hết sức quan trọng. Chính phủ cùng với ngân hàng trung ương cần có sự can thiệp kịp thời để duy trì sự ổn định trong tình hình này, có thể thông qua việc điều tiết tỷ giá hối đoái hoặc áp dụng các chính sách tài chính.

Ví dụ về vị thế bán ròng (Net Short) trong lịch sử

Nếu đến đây, bạn vẫn còn chút mơ hồ về vị thế bán ròng (Net Short) là gì? Hãy cùng tìm hiểu ví dụ về Quỹ lượng tử của George Soros.

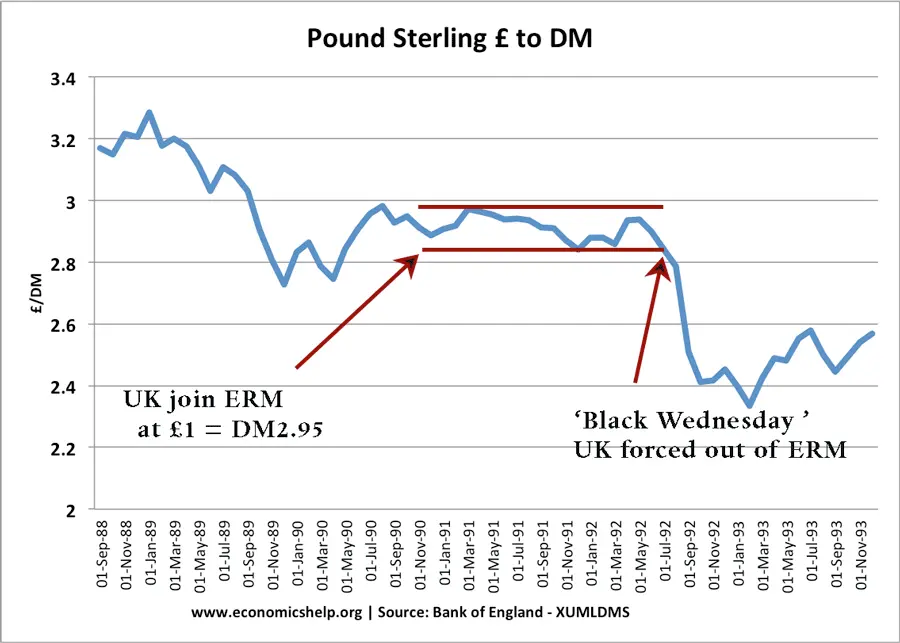

George Soros nổi tiếng với việc kiếm lợi nhuận từ các vị thế đầu tư tài chính phức tạp và chiến lược đầu tư tài chính đột phá. Trong trường hợp cụ thể của vị thế bán ròng đồng bảng Anh, còn được biết đến với tên gọi “Black Wednesday” (“Thứ Tư Đen”) vào ngày 16 tháng 9 năm 1992, Soros đã đặt một cái nhìn chiến lược rõ ràng về việc đánh giá đồng bảng Anh.

Trước đó, Anh đã tham gia cơ chế kiểm soát tỷ giá trong Hệ thống tỷ giá châu Âu (ERM), một hệ thống tạo ra một phạm vi hẹp cho việc định giá tiền tệ trong liên minh châu Âu. Trong khi Anh cố gắng duy trì mức độ ổn định của đồng bảng Anh, Soros và Quỹ lượng tử của ông đã phân tích rằng đồng bảng Anh đang bị định giá quá cao và không thể duy trì mức độ này. Dựa trên đánh giá này, họ đã đặt một vị thế bán ròng lớn với đồng bảng Anh.

Khi giá đồng bảng Anh thực sự bắt đầu giảm, vị thế bán ròng của Soros đã tạo ra lợi nhuận lớn, gây ra một làn sóng đánh sập đồng bảng Anh. Các nhà quản lý tài chính và ngân hàng trung ương Anh không thể đối phó với áp lực bán của Soros, và cuối cùng buộc phải rời khỏi cơ chế kiểm soát tỷ giá ERM.

Kết quả của chiến lược này đã tạo ra một lợi nhuận lớn cho Soros và Quỹ lượng tử, đồng thời gây ra sự chấn động mạnh mẽ trên thị trường tài chính thế giới. Vụ này đã nổi tiếng và được coi là một trong những chiến thắng đáng chú ý nhất của Soros trong sự nghiệp đầu tư của ông.

Quỹ Quantum (quỹ lượng tử) của ông đã thực hiện vị thế bán ròng đối với đồng bảng Anh với số tiền đặt cược rất lớn, nhưng điều đáng chú ý là trong vị thế đó ông cũng nắm giữ các vị thế mua đối với cổ phiếu Anh, trái phiếu Đức và đồng Deutschmark của Đức.

Vì vậy, khi Ngân hàng Anh trở nên không ổn, bên cạnh việc ông đã thu được lợi nhuận từ vị thế bán ròng khổng lồ này của mình. Ông cũng thu lợi từ sự biến động trên thị trường tiền tệ ngay khi thấy giá trị của cổ phiếu Anh và trái phiếu Đức được đánh giá cao và nhà đầu tư chuyển vốn sang các thị trường này.

Như vậy, Yuanta Việt Nam đã giúp bạn giải đáp câu hỏi vị thế bán ròng (Net Short) là gì? với những đặc điểm cụ thể, hiểu rõ sự quan trọng và tầm ảnh hưởng lớn của chúng đối với thị trường tài chính. Điều quan trọng là bạn cần hiểu rõ rằng một vị thế bán ròng không chỉ đơn giản là đặt cược vào sự suy giảm của một thị trường, mà có thể đi kèm với các vị thế mua khác để tối ưu hóa tỷ lệ rủi ro và lợi nhuận. Điều này tạo ra sự đa dạng trong cách các nhà đầu tư tiếp cận và sử dụng vị thế bán ròng để đạt được mục tiêu đầu tư của họ. Hy vọng rằng những chia sẻ trên đã giúp các bạn tiến gần hơn tới việc hiểu sâu hơn về thị trường tài chính nói chung và thị trường chứng khoán nói riêng.