21/12/2017 - 11:33

M&A CTCK tại Việt Nam – Sự trỗi dậy của nhà đầu tư ngoại

Thời gian gần đây, thị trường bùng nổ hàng loạt các thương vụ M&A các công ty chứng khoán trong nước với sự tham gia hùng hậu từ các nhà đầu tư nước ngoài.

Câu chuyện M&A công ty chứng khoán (CTCK) có lẽ không còn quá mới mẻ, được khơi mào từ những năm tái cơ cấu hậu khủng hoảng 2008-2009 và 2011; một lần nữa sóng M&A trở lại trong năm nay.

Song, thời thế sinh chiến lược, mỗi giai đoạn công cuộc M&A mang mỗi sắc thái khác nhau. Nếu như những năm về trước, các CTCK trong nước tự tìm đến với nhau để tăng quy mô vốn, giảm lỗ lũy kế, phát triển kênh phân phối… hay đơn giản hơn là việc lập mới CTCK là điều không thể khi quy định pháp luật bị siết chặt. Thì hiện nay, cửa cho nhà đầu tư ngoại đã rộng mở hoàn toàn nhờ cởi bỏ giới hạn tỷ lệ sở hữu nước ngoài, thị trường sôi động với những sản phẩm mới lần lượt ra đời như phái sinh và sắp tới đây là chứng quyền, cuộc chơi 9 tháng đầu năm chủ yếu lại thiên về dòng vốn ngoại; bởi đơn vị nước ngoài mang trong mình nhiều thế mạnh, kinh nghiệm từ đó phát huy được lợi thế của mình.

Theo nhận định của một nhân sự cấp cao người nước ngoài tại công ty quản lý quỹ, con đường nhanh nhất, đơn giản nhất để nhà đầu tư nước ngoài lựa chọn đặt chân vào Việt Nam vẫn là M&A các đơn vị trong nước.

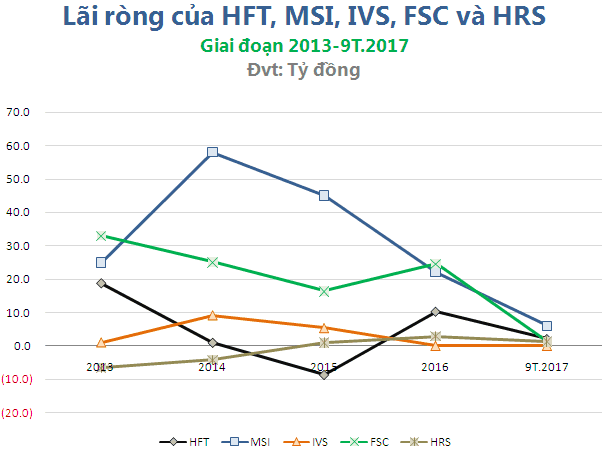

Gần đây nhất, ngày 06/10, Công ty TNHH KB Securities (Hàn Quốc) đã hoàn thành thương vụ mua lại 99.4% CTCK Maritime (MSI), tương đương 29,820,900 cổ phiếu. Sau đó chỉ vài ngày đến 09/10/2017, công ty này tổ chức ĐHĐCĐ bất thường 2017 nhằm thông qua việc đổi tên thành CTCK KB Việt Nam và thay dàn lãnh đạo. Cũng đến từ Hàn Quốc, NH Investment & Securities Co., Ltd vừa gom 49% vốn từ hàng loạt nhà đầu tư cá nhân tại CTCP Chứng khoán Woori CBV (Woori), nâng sở hữu tại đây lên 96.15% vốn. Tuy nhiên khác với MSI, NH Investment Securities đã đầu tư vào và đổi tên từ CTCK Biển Việt thành Woori CBV từ năm 2009.

Mặc dù chưa thực sự rõ ràng, song nhiều CTCK khác cũng đã có động thái nới room ngoại, đặc cách cho cổ đông nước ngoài nâng tỷ lệ sở hữu vốn, đổi tên cũng như công bố các tài liệu dưới nhiều ngôn ngữ khác nhau.

Trong đó, mở tối đa room ngoại lên 100% là câu chuyện tại CTCK Đệ Nhất (YSVN). Cụ thể, gần cuối tháng 9 năm nay UBCKNN thông báo đã nhận hồ sơ báo cáo về tỷ lệ sở hữu của nhà đầu tư nước ngoài tại YSVN tối đa là 100%.

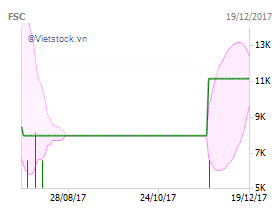

Song song với động thái này, vào tháng 8/2017, FSC đã trình và được ĐHĐCĐ thông qua vấn đề cho phép CTCK Yuanta Hong Kong được mua tối đa 50% cổ phần của FSC mà không phải thực hiện thủ tục chào mua công khai. Trước đó, đơn vị này là cổ đông lớn nhất của FSC với tỷ lệ sở hữu 44.68%.

Chưa dừng lại, ngày 30/10, FSC công bố Nghị quyết ĐHĐCĐ lấy ý kiến cổ đông bằng văn bản, nội dung đáng chú ý là cho phép nhóm cổ đông gồm CTCK Yuanta Hong Kong và Yuanta Securities Asia Financial Services Ltd. được cùng nhau mua đến 100% vốn cổ phần mà không phải thực hiện thủ tục chào mua công khai. Trong đó, CTCK Yuanta Hong Kong được mua tối đa 50% cổ phần và con số tương ứng dành cho Yuanta Securities Asia Financial Services Ltd. là 50.9% vốn FSC. Trên vai trò là nhà đầu tư mua lại Đệ Nhất, Trưởng phòng Kinh doanh Yuanta cho biết, việc mua lại Đệ Nhất là bước đi nhằm giúp đơn vị này tiếp cận và khai thác sâu hơn thị trường chứng khoán Việt Nam.

Trên thị trường chứng khoán, giá cổ phiếu FSC gần như đi ngang tại mức 8,000 đồng/cp.

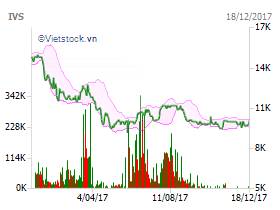

Tương tự, cổ đông CTCK Đầu tư Việt Nam (HNX: IVS) cũng đã thông qua phương án tăng room ngoại lên 100% tại ĐHĐCĐ thường niên 2017. Đáng chú ý, Đại hội cũng đã thông qua việc bầu mới HĐQT cùng Ban Kiểm soát cho nhiệm kỳ 2017-2022. Danh sách những thành viên mới ứng cử HĐQT có đến 8 (trong số 10) người mang quốc tịch Trung Quốc.

Chưa đầy 5 tháng sau đó, IVS tiếp tục tổ chức ĐHĐCĐ bất thường và thông qua việc miễn nhiệm ông Nguyễn Duy Toại khỏi chiếc ghế Chủ tịch, đồng thời bầu ông Hao Dan thay thế từ ngày 27/08. Ông Hao Dan cũng là người Trung Quốc, và chưa từng có tên trong danh sách thành viên HĐQT được bầu mới trước đó.

Cũng tại lần Đại hội này, phương án phát hành thêm cổ phần của IVS để tăng mạnh vốn điều lệ từ 340 tỷ lên 800 tỷ đồng được thông qua, thời gian thực hiện dự kiến trong quý 4/2017 và quý 1/2018. Được biết thêm, IVS cũng dự định sáp nhập với CTCK Nhật Bản (JSI) – Đây là công ty được thành lập từ đầu năm 2009 bởi Tổng Công ty Viglacera và có sự tham gia của các cổ đông Nhật Bản (CTCK Aizawa, Công ty Japan Asia Holdings và Công ty Đầu tư Tanamark) với tổng vốn điều lệ là 41 tỷ đồng. Gần 4 năm gần đây, Công ty liên tục báo lỗ trong hoạt động kinh doanh, ghi nhận khoản lỗ lũy kế xấp xỉ 12 tỷ đồng tính đến hết quý 3/2017.

Khá nhiều thay đổi kể từ năm 2017, thị giá cổ phiếu IVS trên thị trường lại liên tục lao dốc. Hiện đang giao dịch tại mức 10,100 đồng/cp (chốt phiên 09/11), ghi nhận tỷ lệ giảm hơn 32% so với mức 14,900 đồng/cp phiên đầu năm.

Một đơn vị khác cũng đánh tiếng đổi chủ thời gian gần đây là CTCK HFT (HFT), trước đây là CTCK Mê Kông (MeKongSecurities), cổ đông Công ty cũng đã thông qua việc bầu mới HĐQT, đồng thời giảm số lượng từ 5 thành viên về con số 3 tại ĐHĐCĐ thường niên 2017.

Đổi tên còn có trường hợp tại CTCK Tầm Nhìn, ngày 09/08/2017 Công ty chính thức đổi thành CTCP Chứng khoán Hòa Trung Việt Nam (HRS). Đây có thể xem là bước đi thứ hai trong chiến lược đổi chủ của Công ty này, khi mà trước đó khoảng 2 tháng thì Chủ tịch và Công ty riêng là Tư vấn Đầu tư Tầm Nhìn chuyển nhượng toàn bộ tổng 90.1% vốn tại CTCK Tầm Nhìn cho 10 cổ đông cá nhân khác. Cụ thể, Đầu tư Tầm Nhìn chuyển nhượng hơn 5 triệu cổ phiếu, tương đương 70.93% vốn và cổ đông Đoàn Mạnh Khâm – Chủ tịch HĐQT đồng thời là người sáng lập của HRS chuyển nhượng 19.17% vốn.

Mức vốn sàn để một CTCK có thể cạnh tranh được và thích ứng với các điều kiện kinh doanh sản phẩm mới như phái sinh hay chứng quyền có đảm bảo hiện nay phải từ mốc 1,000 tỷ đồng trở lên là nhân tố quan trọng thúc đẩy hoạt động M&A phát triển. Đây cũng là lý do giải thích tại sao cuộc chơi M&A ngày nay phần lớn thuộc về dòng vốn ngoại, bởi các định chế nước ngoài mới có đủ tiềm lực tài chính cùng khẩu vị tiêu tiền lớn, từ đó tham gia và tăng tính cạnh tranh và áp lực lớn cho các CTCK nội.

Tri Túc

FILI

Nguồn: https://vietstock.vn