07/01/2020 - 13:13

Những thương vụ trị giá hàng trăm triệu đến cả tỷ USD đình đám trên thương trường Việt 2019

Tiếp nối sự sôi động của nền kinh tế năm 2018, thị trường năm 2019 chứng kiến nhiều thương vụ đình đám với giá trị lên đến hàng trăm triệu đô, đa dạng các lĩnh vực từ tài chính, công nghệ, bán lẻ, logistic đến bất động sản, truyền thông, nông nghiệp…

Masan và Vingroup đã đi đến quyết định sẽ hợp nhất Vincomerce, VinEco với Masan Consumer Holdings để hình thành nên một công ty bán lẻ và sản xuất kinh doanh hàng tiêu dùng hàng đầu Việt Nam sở hữu một loạt thương hiệu lớn như VinMart, VinMart+, Chin-su, Nam Ngư, Omachi, Kokomi, Vinacafe Biên Hòa, Wakeup 247, Vĩnh Hảo, Quang Hanh…

Không lâu trước khi thương vụ này diễn ra, Quỹ GIC của Chính phủ Singapore và Credit Suisse đã đầu tư 500 triệu USD để mua 16,26% cổ phần của Vincommerce, tức định giá hệ thống bán lẻ này ở mức hơn 3 tỷ USD.

Tập đoàn bia Thái Lan Singha cũng từng định giá Masan Consumer Holding ở mức hơn 4 tỷ USD.

Vingroup cho biết sau 5 năm hình thành và phát triển, VinCommerce đã bước đầu hoàn thành sứ mệnh đề ra của Tập đoàn là trở thành hệ thống bán lẻ theo tiêu chuẩn quốc tế, có quy mô lớn nhất Việt Nam. Thương vụ lần này với Masan kỳ vọng sẽ tối đa hóa năng lực cốt lõi của mỗi bên để phát triển thành một doanh nghiệp mới có giá trị vượt trội, từ đó dẫn dắt sự phát triển của ngành hàng tiêu dùng – bán lẻ Việt Nam hướng tới quy mô khu vực.

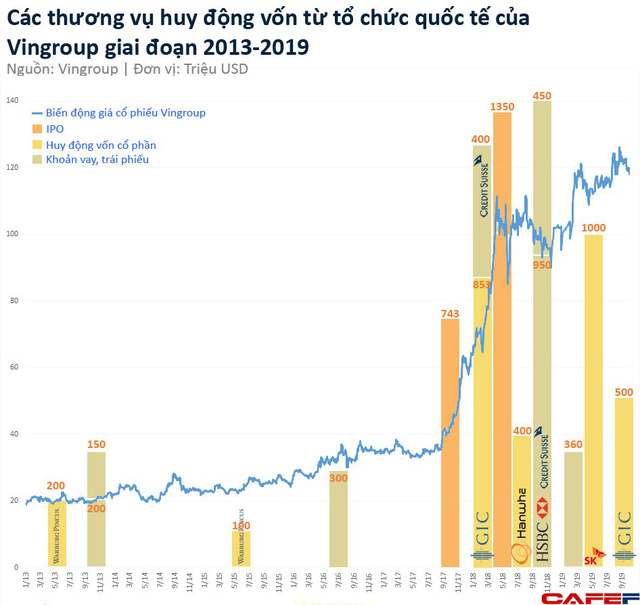

Là một trong những nhà đầu tư Hàn Quốc đầu tư mạnh nhất vào Việt Nam thời gian gần đây, SK Group tiếp tục chi 1 tỷ USD để mua 6% cổ phần của Vingroup không lâu sau khi đầu tư 400 triệu USD vào Masan Group cuối năm 2018.

Thương vụ với SK chỉ là 1 trong 3 đợt gọi vốn quốc tế năm 2019 của Vingroup bên cạnh khoản vay quốc tế 360 triệu USD của Vinmec và bán lượng cổ phần VCM (công ty mẹ của Vincommerce) trị giá 500 triệu USD cho nhóm nhà đầu tư GIC/Credit Suisse.

Lũy kế từ năm 2013 đến nay, tập đoàn này đã thực hiện 17 giao dịch huy động vốn từ các tổ chức nước ngoài với tổng số tiền huy động được lên đến 7,6 tỷ USD. Con số này bao gồm cả vốn vay và vốn cổ phần huy động cho Vingroup cũng như các đơn vị thành viên.

Gây không ít xôn xao giới tài chính từ năm 2017, mới đây BIDV đã hoàn tất phát hành riêng lẻ hơn 603,3 triệu cổ phiếu cho KEB Hana Bank của Hàn Quốc. Tổng số tiền thu về hơn 20.295 tỷ đồng (với giá bán 33.640 đồng/cp).

Việc phát hành cổ phiếu nói trên đã đưa KEB Hana trở thành cổ đông lớn sở hữu 15% vốn của BIDV, đồng thời giúp ngân hàng tăng thêm 6.033 tỷ đồng vốn điều lệ, từ mức 34.187 tỷ lên 40.220 tỷ đồng – trở thành ngân hàng có vốn điều lệ cao nhất hệ thống ngân hàng hiện nay.

Đây là thương vụ lớn nhất của một ngân hàng Hàn Quốc vào ngành ngân hàng Việt Nam, là thương vụ đầu tiên mua cổ phần trong ngành ngân hàng Hàn Quốc với một ngân hàng Việt Nam, bên cạnh việc các ngân hàng Hàn Quốc đang nỗ lực đầu tư mở chi nhánh, ngân hàng 100% vốn và văn phòng đại diện tại Việt Nam.

Trong năm 2019, Vietcombank cũng huy động được gần 300 triệu USD từ phát hành thêm cổ phần cho Mizuho và GIC.

Hay với mảng fintech, cuối tháng 7, nguồn tin từ Dealstreet cho biết SoftBank Vision Fund cam kết đầu tư tới 200 triệu USD vào VNPAY, trong khi GIC đã đề xuất khoản đầu tư 100 triệu USD.

Mặc dù không tiết lộ chính xác số tiền, đại diện VNLIFE (công ty mẹ của VNPAY) sau đó có xác nhận đã hoàn tất việc gọi vốn từ SoftBank Vision Fund và quỹ GIC. Tuy vậy giá trị cụ thể của thương vụ không được xác nhận.

Theo số liệu của chúng tôi, GIC và SoftBank hiện nắm giữ xấp xỉ 33% cổ phần của VNLIFE.

Được biết, VNPAY là công ty tiên phong trong lĩnh vực thanh toán bằng mã QR tại Việt Nam. Doanh nghiệp này cũng đang vận hành một ví điện tử, dịch vụ thanh toán hóa đơn và đặt vé cũng như các cổng thanh toán khác.

Trong đó, VNPAY đã liên kết với hơn 40 ngân hàng Việt Nam, 5 công ty viễn thông, đã có hơn 23.000 điểm chấp nhận thanh toán mã VNPAYQR trên toàn quốc.

Cũng trong động thái không chính thức, Tập đoàn đầu tư Temasek của Chính phủ Singapore cho biết đang có ý định đầu tư vào Scommerce – một nền tảng logistics tại Việt Nam và trực thuộc Seedcom, nguồn tin DealStreetAsia cho hay, giá trị ước tính khoảng 100 triệu USD.

Ngay sau đó, phía Scommerce xác nhận nhận vốn từ Temasek và đây là khoản đầu tư lớn nhất của hãng, số tiền dự kiến được đầu tư vào những hoạt động chiến lược giúp Công ty ngày càng mở rộng phạm vi và chất lượng dịch vụ trên toàn quốc.

Được biết, Scommerce là công ty giao nhận tại Việt Nam, chuyên phục vụ nhu cầu vận chuyển của các đối tác thương mại điện tử trên toàn quốc. Scommerce được thành lập thông qua việc sáp nhập Giaohangnhanh (GHN), AhaMove và đơn vị giao nhận hàng hóa xuyên biên giới Gido. Bắt đầu từ năm 2012, GHN Express hoạt động và nhận được tài trợ từ Seedcom. Sau đó, hãng tiến hành mua lại Ahamove – một công ty khởi nghiệp giao hàng thương mại – và ra mắt thương hiệu GHN Logistics cung cấp các giải pháp hậu cần tích hợp.

Hiện, Scommerce có mạng lưới phủ sóng tại 63 tỉnh thành với 500 bưu cục, 1.500 điểm gửi hàng Vinmart+, Circle K. Hãng cũng đang hợp tác với 100.000 cửa hàng và doanh nghiệp, kể tên có nhiều thương hiệu lớn như Shopee, Tiki, Lazada, Juno, Vinamilk, Sendo…

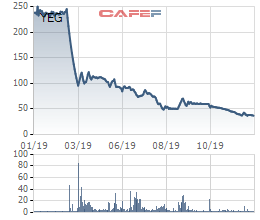

Nổi lên như một hiện tượng khi chào sàn với mức giá cao ngất ngưỡng 300.000 đồng/cp, Yeah1 (YEG) không chỉ thu về ngàn tỷ thặng dư trên thị trường Việt Nam mà còn huy động 1.200 tỷ từ quốc tế. Tổng số tiền trên phục vụ cho công cuộc M&A của Tập đoàn, hướng đến phát triển hệ sinh thái truyền thông đa phương tiện, đồng thời mở rộng ra trường thế giới.

Đặc biệt, đầu tháng 1/2019, Yeah1 đã công bố thương vụ mua lại ScaleLab LLC – công ty có trụ sở tại Mỹ đang quản lý hệ thống network gồm 1.750 kênh YouTube với hơn 400 triệu người theo dõi, đạt 3 tỷ lượt xem mỗi tháng. Yeah1 sẽ đầu tư tối đa 20 triệu USD cho thương vụ này, bao gồm 12 triệu USD trả ngay khi hoàn tất và 8 triệu USD còn lại phụ thuộc vào kết quả kinh doanh.

Yeah1 kỳ vọng thương vụ mua lại ScaleLab kết hợp với các mạng đa kênh sẵn có của Yeah1 Network sẽ đưa Yeah1 trở thành một trong những mạng đa kênh lớn nhất toàn cầu. Tuy vậy với sự cố với Youtube đã khiến tham vọng của Yeah1 đã bị lung lay chỉ sau 2 tháng vừa công bố thương vụ.

Mặc dù cho biết chủ cũ đã đồng ý mua lại ScaleLab với giá cũ, tuy nhiên ‘trái đắng’ lần này tạo áp lực lên chi phí, khiến Yeah1 lỗ ròng hơn 230 tỷ đồng trong 9 tháng đầu năm. Cho đến ngày 22/12 mới đây, HĐQT Yeah1 mới chính thức thông qua Nghị quyết trích lập bổ sung 50% giá trị khoản phải thu từ việc chuyển nhượng cổ phần tại Công ty ScaleLab LLC với số tiền gần 139 tỷ đồng, tương đương 6 triệu USD. Sau việc trích lập dự phòng bổ sung, 100% giá trị khoản phải thu này đã được trích lập hoàn toàn trong năm 2019.

Biến động giá cổ phiếu Yeah1 trong năm 2019

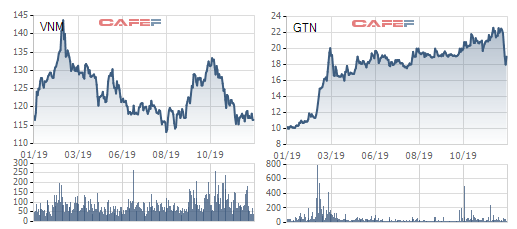

Thương vụ cũng tiêu hao không ít ‘bút giấy’ báo giới tài chính, Vinamilk trên công cuộc thâu tóm GTNFoods – chủ quản thương hiệu Sữa Mộc Châu. Ngày 22/12 mới đây, Vinamilk công bố mua thêm khoảng 79,6 triệu cổ phiếu GTN, chính thức nâng tỷ lệ sở hữu tại Công ty này từ 43,17% lên 75%. Chứng khoán Bản Việt (VCSC) ước tính Vinamilk đã chi ra tổng cộng 3.400 tỷ đồng để thực hiện trọn thương vụ trên.

Thâu tóm GTN sẽ mang lại một số lợi ích cho Vinamilk trong dài hạn như gia tăng thị phần. Trong đó, đơn vị trực thuộc GTN là Sữa Mộc Châu đang ghi nhận doanh số bán sữa hàng năm khoảng 107 triệu USD – so với doanh số bán sữa trong nước khoảng 2 tỷ USD của Vinamilk trong năm 2019.

Bên cạnh đó, lợi ích thứ 2 Vinamilk thu về là gia tăng nguồn cung sữa đầu vào trong nước nhờ đàn bò sữa của GTN cũng như quỹ đất tiềm năng để mở rộng chăn nuôi bò sữa. Được biết, GTN hiện đang sở hữu khoảng 3.000 con bò sữa và thu mua từ khoảng 20.000 con bò sữa khác từ các hộ nông dân liên kết so với con số lần lượt là khoảng 30.000 và hơn 120.000 của Vinamilk.

Mặc dù vậy, theo quan điểm của VCSC, hợp nhất GTN sẽ không có tác động đáng kể ngay lập tức lên tình hình tài chính của Vinamilk do doanh thu và lãi ròng khá nhỏ của GTN so với Vinamilk.

Ngoài ra, thị trường còn chứng kiến nhiều câu chuyện đầu tư như việc tăng sở hữu tại Viglacera lên 25% của Gelex, các ‘tay chơi’ ngoại tiếp tục đổ mạnh vốn thâu tóm công ty dược Việt Nam – nổi trội năm 2019 có thương vị Taisho rót thêm 100 triệu USD để nắm quyền kiểm soát tại Dược Hậu Giang (DHG), hay dòng tiền Hàn Quốc vẫn ồ ạt mua lại công ty chứng khoán Việt…

Không kém đình đám, cuộc hôn nhân tỷ USD giữa THACO và Hoàng Anh Gia Lai (HAGL) năm 2018 tiếp tục ghi nhận những điểm nhấn mới sau 1 năm, trong đó bầu Đức chính thức chia tay mảng bất động sản khi chuyển nhượng hoàn toàn HAGL Land cho phía THACO hồi quý 3, gần nhất thoái vốn tại mảng thuỷ điện… để chuyên tâm phát triển lĩnh vực nông nghiệp. Tính đến nay, HAGL đã giảm tỷ lệ sở hữu tại HAGL Agrico xuống 49% nhưng vẫn là công ty mẹ nắm quyền kiểm soát do giữ đa số ghế trong HĐQT. Chiều ngược lại, nhóm THACO đang nắm giữ khoảng 35% cổ phần của HAGL Agrico.

Nguồn: cafef.vn

Công ty Chứng khoán Yuanta Việt Nam (YSVN) đã triển khai hệ thống Mở tài khoản Chứng khoán Online, với dịch vụ tư vấn có nhiều kinh nghiệm với chi phí hoàn toàn Miễn phí. Nhấn “MỞ TÀI KHOẢN NGAY” để được hỗ trợ. Hoàn toàn miễn phí!

Tin khác:

BÁO CÁO VĨ MÔ VÀ THỊ TRƯỜNG CHỨNG KHOÁN NĂM 2019 – NHẬN ĐỊNH TTCK 2020

MORNING NOTE 07/01/2020 – Thị trường có thể thu hẹp đà giảm hoặc hồi phục – GAS

Bản tin chứng quyền ngày 06/01/2020: Thị trường chìm trong sắc đỏ