21/03/2018 - 10:21

Cuộc đua tăng “vũ khí” cạnh tranh margin

(ĐTCK) Nhiều công ty chứng khoán đã và đang tăng cường huy động vốn bằng cách phát hành cổ phiếu, trái phiếu nhằm đáp ứng nhu cầu vay giao dịch ký quỹ (margin) của nhà đầu tư, nhất là trong bối cảnh sân chơi phái sinh đang mang lại nguồn thu không nhỏ và sản phẩm chứng quyền có bảo đảm sắp ra đời, dự kiến thu hút nhà đầu tư.

“Vũ khí” margin

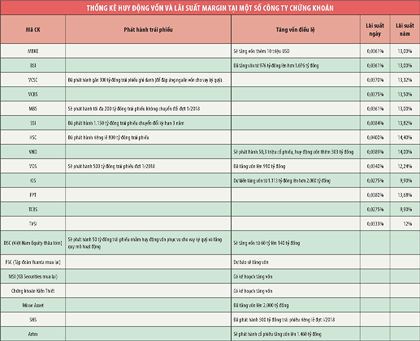

Theo thống kê sơ bộ tại một số công ty chứng khoán, mức lãi suất cho vay margin khoảng 13%/năm. Những công ty có lợi thế nguồn vốn và chiến lược riêng đối với mảng khách hàng cá nhân áp dụng mức lãi suất 10 – 11%/năm.

Giám đốc môi giới tại một công ty chứng khoán cho biết, tính trung bình, lãi suất cho vay margin khoảng 12%/năm. Nhiều công ty đã và đang tăng cường huy động vốn. Hoạt động tăng vốn của các công ty chứng khoán chủ yếu để bổ sung vốn kinh doanh, tập trung cho hoạt động cung cấp dịch vụ tài chính, hoặc đáp ứng điều kiện tham gia thị trường phái sinh hay phát hành chứng quyền có bảo đảm.

Một số công ty chứng khoán đã hoặc sắp phát hành trái phiếu năm 2017 – 2018 như Chứng khoán TP.HCM (HSC) đã phát hành 800 tỷ đồng trái phiếu, Chứng khoán Sài Gòn (SSI) đã phát hành 1.150 tỷ đồng trái phiếu chuyển đổi, Chứng khoán Rồng Việt (VDS) có kế hoạch phát hành 500 tỷ đồng trái phiếu đợt 1/2018, Chứng khoán MB (MBS) có kế hoạch phát hành 200 tỷ đồng trái phiếu đợt 1/2018…

Về phát hành cổ phiếu tăng vốn điều lệ, Chứng khoán Ngân hàng Đầu tư và Phát triển Việt Nam (BSI) đã tăng vốn lên trên 1.000 tỷ đồng (sắp tới sẽ phát hành chứng quyền có bảo đảm), Chứng khoán KIS Việt Nam sẽ tăng vốn lên 2.000 tỷ đồng, Chứng khoán KBSV có kế hoạch tăng vốn sau khi thực hiện mua bán – sáp nhập (M&A) Chứng khoán MSI, Chứng khoán Artex tăng vốn lên hơn 1.400 tỷ đồng, Chứng khoán Maybank Kim Eng (MBKE) sẽ tăng vốn thêm 10 triệu USD, Chứng khoán Yuanta dự kiến tăng vốn lên 1.000 tỷ đồng, Chứng khoán Kiến Thiết cũng dự kiến sẽ tăng vốn…

Đặc điểm chung ở các thị trường chứng khoán châu Á là nhà đầu tư cá nhân chiếm tỷ trọng lớn, khoảng 70 – 80% và ưa thích giao dịch ngắn hạn, “lướt sóng”, chứ không “mua và nắm giữ” như các nhà đầu tư tổ chức. Việt Nam cũng vậy. Theo đó, các CTCK rất chú trọng đến khối khách hàng cá nhân, trong đó margin là “vũ khí” cạnh tranh mạnh mẽ, luôn là một trong những mục tiêu quan trọng dù là công ty trong nước hay có vốn nước ngoài.

Do vậy, việc các công ty chứng khoán tìm cách gia tăng nguồn vốn chủ yếu là nhằm đáp ứng nhu cầu vay margin của nhà đầu tư, nhất là trong bối cảnh thanh khoản và quy mô thị trường đã và đang gia nhanh.

Trên thực tế, dư nợ tại một số công ty chứng khoán ở mức cao, nguồn vốn vẫn còn để đáp ứng nhu cầu vay của nhà đầu tư, nhưng muốn tăng dư nợ thì phải tăng vốn để đáp ứng quy định về hệ số an toàn trên vốn, hoặc nâng cao hệ số này. Dự báo, tại cuộc họp đại hội đồng cổ đông 2018, khả năng sẽ có thêm nhiều CTCK trình kế hoạch huy động vốn thông qua phát hành cổ phiếu.

Cạnh tranh gia tăng

Trong giai đoạn tới, nhiều chuyên gia phân tích cho rằng, câu chuyện cạnh tranh giữa công ty chứng khoán nội và ngoại sẽ bùng nổ, khi dòng vốn từ các nhà đầu tư Trung Quốc, Hàn Quốc, Nhật Bản, Thái Lan… đang có dấu hiệu đổ vào thị trường Việt Nam.

Lợi thế của các công ty chứng khoán ngoại, có công ty mẹ là các tập đoàn tài chính lớn trong khu vực, đó là nguồn vốn dồi dào, chi phí vốn thấp, có kinh nghiệm triển khai các sản phẩm mới như phái sinh, chứng quyền và nguồn khách hàng nước ngoài đến từ chính thị trường mà công ty mẹ hoạt động. Tuy nhiên, khối công ty chứng khoán ngoại khó có thể am hiểu thị trường Việt Nam bằng các công ty chứng khoán nội.

Giám đốc môi giới tại một công ty chứng khoán có vốn ngoại chia sẻ, tỷ trọng khách hàng nước ngoài tại công ty hiện không lớn và đa phần là nhà đầu tư tổ chức, có chiến lược nắm giữ, nên giá trị giao dịch thường xuyên không lớn.

Với các nhà đầu tư cá nhân nước ngoài, quy mô bỏ vốn vào thị trường Việt Nam dưới 3 tỷ đồng/người, trong khi nhiều nhà đầu tư cá nhân trong nước giải ngân từ 1 – 10 tỷ đồng và thường xuyên giao dịch. Do vậy, công ty ưu tiên phát triển đối tượng khách hàng là nhà đầu tư cá nhân trong nước, trong đó áp dụng mức lãi suất margin ở mức cạnh tranh.

Giám đốc môi giới khối khách hàng tổ chức tại một công ty chứng khoán lớn cho biết, gần đây, ông tiếp xúc với nhiều nhà đầu tư đến từ Đài Loan, Trung Quốc và họ chia sẻ, khi Việt Nam phát triển nhiều hơn các sản phẩm quỹ đầu tư chỉ số (ETF), sản phẩm chứng khoán phái sinh, thì họ sẵn sàng rót tiền đầu tư lớn, bởi thị trường Việt Nam hiện nay còn rất nhiều tiềm năng, giống như thị trường Thái Lan nhiều năm trước.

Vị này cho rằng, chỉ khoảng 1 năm nữa thôi, thị trường sẽ thấy bức tranh cạnh tranh trong khối công ty chứng khoán sâu rộng hơn rất nhiều, trên cả “mặt trận” phái sinh, chứng quyền, chứ không riêng thị trường cổ phiếu cơ sở.

Hiện nay, tại một số công ty chứng khoán, mức phí giao dịch chứng khoán phái sinh mang lại thu nhập cho bộ phận môi giới lớn hơn mức phí giao dịch trên thị trường cơ sở. Lợi nhuận của các công ty chứng khoán từ mảng phái sinh sẽ tiếp tục gia tăng, nhưng rủi ro là đòn bẩy quá cao nên công ty phải có tiềm lực vốn dồi dào.

Điểm tích cực trong việc gia tăng năng lực vốn của các công ty chứng khoán là dòng tiền mới được đưa vào thị trường. Đương nhiên, sẽ có rủi ro khi tín dụng “phình” to, nhưng quy mô và thanh khoản sẽ tăng lên đáng kể, câu chuyện còn lại phụ thuộc vào vấn đề quản trị rủi ro của người tham gia.

Triển vọng thu hút nhà đầu tư tổ chức nước ngoài

Theo vị giám đốc môi giới trên, dự báo nhiều tổ chức nước ngoài sẽ đầu tư lớn vào Việt Nam. Trước đây, các nhà đầu tư tổ chức trong khu vực chưa rót vốn mạnh vào thị trường Việt Nam bởi áp lực quản lý tiền của họ rất lớn khi thị trường không có nhiều kênh, nhiều hàng hóa để giải ngân.

Nếu chỉ giải ngân vào cổ phiếu không thôi thì rất rủi ro. Nhưng nay, thị trường có thêm nhiều hàng hóa mới, quy mô lớn, chất lượng và nhiều sản phẩm mới, nên sẽ thu hút mạnh mẽ dòng vốn ngoại.

Ông Kim Thiên Quang, Tổng giám đốc MBKE cho biết, để giúp các nhà đầu tư quốc tế dễ dàng tiếp cận và thực hiện các hoạt động đầu tư tại các thị trường khu vực, trong đó có Việt Nam, những năm qua, Tập đoàn MBKE đã có chiến lược xây dựng mô hình kinh doanh đồng nhất tại tất các thị trường mà Tập đoàn có sự hiện diện. Với mô hình này, nhà đầu tư có thể tham gia đầu tư vào bất kỳ thị trường nào thông qua sự hiện diện rộng khắp của MBKE trên toàn cầu, đặc biệt là khu vực Đông Nam Á.

Thời gian gần đây, MBKE Việt Nam phối hợp cùng MBKE Thái Lan thực hiện hàng loạt cuộc hội thảo tại Thái Lan nhằm giới thiệu thị trường chứng khoán và cơ hội đầu tư tại Việt Nam, đồng thời tổ chức nhiều buổi tham quan, gặp gỡ các doanh nghiệp Việt Nam cho các nhà đầu tư Thái Lan.

Chỉ trong vòng 2 năm (2016 – 2017), số khách hàng tổ chức và cá nhân nước ngoài mở tài khoản giao dịch tại MBKE đã có sự gia tăng mạnh mẽ, tăng hơn 100% so với tỷ lệ tăng trung bình của những năm trước đó.

Ngày 5/3 vừa qua, Hội đồng quản trị MBKE đã quyết định tăng vốn điều lệ thêm 10 triệu USD. Ông Quang cho hay, chiến lược nhất quán của MBKE là chú trọng đầu tư vào mảng môi giới (cá nhân và tổ chức) và kiên quyết không tự doanh để đảm bảo không xảy ra mâu thuẫn lợi ích với khách hàng.

Với sự trợ lực của Tập đoàn, đặc biệt là nguồn lực tài chính mạnh mẽ, MBKE cung cấp cho khách hàng các sản phẩm tài chính đa dạng và lãi suất cho vay cạnh tranh nhằm giúp khách hàng tối ưu hiệu quả đầu tư.

Chẳng hạn, sản phẩm Smart 12 có mức lãi suất 8,9%/năm. Mới đây, MBKE đã giới thiệu 3 danh mục đầu tư tới khách hàng, bao gồm Đầu tư linh hoạt (Trading), Giá trị (Value), Tăng trưởng (Growth).

Một xu hướng khác cũng rất đáng chú ý, đó là bên cạnh các công ty chứng khoán có vốn ngoại đẩy mạnh mảng môi giới thông qua công cụ margin thì một số công ty có chiến lược khá riêng. Một số công ty có lợi thế về khách hàng đến từ Trung Quốc và nhu cầu đầu tư của các nhà đầu tư này rất lớn, nhất là đối với các đợt chào bán cổ phần lần đầu ra công chúng (IPO) của các doanh nghiệp nhà nước trong lĩnh vực năng lượng, điện lực, dầu khí.

Một chuyên gia phân tích nhìn nhận, những công ty chứng khoán như vậy, họ có khách hàng lớn, không cần margin, mà cần một cơ hội đầu tư tốt, tỷ lệ bán vốn cao. Theo đó, nhiều tổ chức nước ngoài đã tìm cách M&A các công ty trong nước nhằm phục vụ đối tượng này. Dự báo, trong 2 – 3 năm tới, dòng vốn từ Trung Quốc chảy vào Việt Nam sẽ không kém cạnh so với dòng vốn đến từ Hàn Quốc.

Phan Hằng

Nguồn: http://tinnhanhchungkhoan.vn/