28/12/2021 - 14:00

Hợp đồng tương lai là gì? Sản phẩm hợp đồng tương lai tại Việt Nam

Thị trường chứng khoán phái sinh nói chung và hợp đồng tương lai tại Việt Nam hiện nay còn khá mới mẻ. Đối với một số nhà đầu tư đây là loại sản phẩm chứng khoán có khả năng sinh lời khá hấp dẫn. Tuy nhiên, để đầu tư thành công và sinh lợi nhuận tối ưu nhà đầu tư cần nắm rõ khái niệm, tính chất cũng như tình hình hiện nay của loại chứng khoán này. Vậy Hợp đồng tương lai là gì và loại sản phẩm chứng khoán này ở Việt Nam hoạt động ra sao ? Hãy cùng Yuanta Việt Nam tìm hiểu qua bài viết dưới đây nhé !

Hợp đồng tương lai là gì? Sản phẩm hợp đồng tương lai tại Việt Nam

Hợp đồng tương lai là gì?

Hợp đồng tương lai (hay Futures contract) là một thỏa thuận để nhà đầu tư có thể mua hoặc bán tài sản với một mức giá xác định vào một thời điểm chắc chắn trong tương lai. Chức năng kinh tế cơ bản của các thị trường hợp đồng tương lai là cung cấp một cơ hội cho những người tham gia thị trường để phòng ngừa rủi ro về những biến động giá bất lợi và là công cụ cho các nhà đầu cơ.

Theo Khoản 17 Điều 2 Thông tư 58/2021/TT-BTC có nêu rõ khái niệm hợp đồng tương lai cụ thể là:

“Hợp đồng tương lai chỉ số chứng khoán (sau đây gọi tắt là hợp đồng tương lai chỉ số) là hợp đồng tương lai dựa trên tài sản cơ sở là chỉ số chứng khoán”

Các hợp đồng tương lai (HĐTL) dựa trên cơ sở một công cụ tài chính hay một chỉ số tài chính được gọi là HĐTL tài chính, bao gồm HĐTL chỉ số có phiếu, HĐTL lãi suất, HĐTL tiền tệ

Hợp đồng tương lai, nhờ đặc điểm có tính linh hoạt đã khắc phục được những đặc điểm của hợp đồng kỳ hạn và thường được xem là một phương thức tốt hơn để phòng ngừa rủi ro trong kinh doanh.

Tôn tại một sở giao dịch có tổ chức giao dịch HĐTL, trong khi đối với hợp đồng kỳ hạn thì không. Như vậy, hợp đồng kỳ hạn chỉ là hợp đồng riêng biệt giữa hai bên; còn đối với HĐTL sẽ được trao đổi trên thị trường.

Hợp đồng tương lai cho phép các nhà giao dịch vô danh được mua và bán các hợp đồng giao dịch tương lai mà không phải xác định rõ đối tác trong một hợp đồng cụ thể. Ngoài ra, sở giao dịch còn tạo ra tính thanh khoản cao cho thị trường HĐTL, giúp cho các đối tác tham gia vào hợp đồng tương lai thực hiện các nghĩa vụ của họ có hiệu quả hơn so với khi tham gia vào hợp đồng kỳ hạn.

Một số đặc điểm của Hợp đồng tương lai

Một số đặc điểm nổi bật của HĐTL

Theo Hướng dẫn về Hợp đồng tương lai Sở Giao dịch chứng khoán Hà Nội có nêu một số đặc điểm cụ thể của HĐTL như sau:

“(i)Chuẩn hóa: Hợp đồng tương lai là một công cụ được niêm yết và giao dịch trên sở giao dịch chứng khoán phái sinh. Vì vậy, các điều khoản của hợp đồng đều được chuẩn hóa về điều khoản, giá trị, khối lượng của tài sản cơ sở,v.v. Các tài sản cơ sở cho hợp đồng này chủ yếu là cổ phiếu, trái phiếu, chỉ số, ngoại tệ, lãi suất, và hàng hóa.

(ii) Được niêm yết: HĐTL được niêm yết và giao dịch trên thị trường tập trung.

(iii) Bù trừ và ký quỹ: ký quỹ là biện pháp bảo đảm việc thực hiện nghĩa vụ mang tính bắt buộc theo hợp đồng đối với cả bên mua và bên bán khi hợp đồng được thanh toán. HĐTL được tính toán ký quỹ và bù trừ thông qua Trung tâm thanh toán bù trừ và được hạch toán theo giá thực tế hàng ngày (daily mark to market). Trung tâm thanh toán bù trừ đứng giữa người mua và người bán HĐTL, đóng vai trò bên mua đối với người bán và bên bán với người mua. Việc hạch toán theo giá thực tế được Trung tâm thanh toán bù trừ thực hiện ít nhất một lần trong ngày bằng cách hạch toán lãi (lỗ) vào tài khoản ký quỹ của nhà đầu tư theo giá thực tế và gọi ký quỹ bổ sung khi cần. Nhờ đó rủi ro mất khả năng thanh toán của các bên tham gia hợp đồng được giảm thiểu tối đa.

(iv) Dễ dàng đóng vị thế: nhà đầu tư có thể đóng vị thế bất cứ lúc nào trong giao dịch HĐTL. Nhà đầu tư nắm giữ vị thế mua (bán) HĐTL có thể đóng vị thế của mình bằng cách tham gia vị thế bán (mua) trong giao dịch một HĐTL tương tự. Đặc điểm này giúp người mua và bán HĐTL có khả năng sử dụng vốn linh hoạt hơn mà không chịu những ràng buộc pháp lý chặt chẽ như trong hợp đồng kỳ hạn.

(v) Đòn bẩy tài chính: Nhà đầu tư khi tham gia giao dịch HĐTL phải thực hiện ký quỹ để đảm bảo nghĩa vụ thanh toán khi hợp đồng đáo hạn. Ký quỹ thường chỉ chiếm một tỉ lệ nhỏ trong giá trị của toàn bộ HĐTL mà họ tham gia giao dịch. Chính vì lẽ đó, HĐTL trở thành một công cụ có mức độ đòn bẩy rất cao khi mà một lượng ký quỹ nhỏ có thể giúp nhà đầu tư tham gia vào các vị thế của Hợp đồng tương lai với giá trị lớn hơn rất nhiều lần. Khi dự đoán của nhà đầu tư về biến động giá của tài sản cơ sở trở thành hiện thực, nhà đầu tư sẽ kiếm được lợi nhuận rất lớn do hiệu ứng đòn bẩy từ vị thế hợp đồng tương lai mà mình nắm giữ.”

Chức năng của Hợp đồng tương lai

Một số đặc điểm chức năng nổi bật của hợp đồng tương lai trong bối cảnh tài chính cụ thể như sau:

Chức năng của HĐTL

Bảo đảm và quản lý rủi ro trong đầu tư: nhà đầu tư có thể sử dụng HĐTL như một cách để để giảm tối đa rủi ro. Ví dụ, người có thể bán sản phẩm của mình thông qua HĐTL để đảm bảo họ bán được các sản phẩm ở một mức giá nhất định trong tương lai, bất chấp các sự kiện biến động hay bất lợi của thị trường. Hoặc một nhà đầu tư Nhật Bản sở hữu Kho bạc Hoa Kỳ để cố định giá trị của trái phiếu bằng đồng JPY tại một tỉ giá được xác định trước có thể tham gia các HĐTL với số tiền bằng với khoản thanh toán trái phiếu hàng quý (lãi suất) từ đó hạn chế được rủi ro. Thông qua hợp đồng đó, nhà đầu tư có được sự bảo đảm trước các rủi ro thiệt hại do biến động của đồng USD.

Làm đòn bẩy tài chính: nhà đầu tư tạo ra các vị thế đòn bẩy thông qua cách sử dụng HĐTL. Do các hợp đồng sẽ được thanh toán vào ngày hết hạn nên các nhà đầu tư có thể nâng cao vị thế của mình. Ví dụ, tỷ lệ đòn bẩy là 3:1 thì so với số dư tài khoản giao dịch các nhà giao dịch ở tại một vị thế cao hơn gấp ba lần.

Giảm thiểu rủi ro: hợp đồng tương lai cho phép các nhà đầu tư giảm thiểu rủi ro đối với các danh mục đầu tư. Khi một nhà đầu tư quyết định bán HĐTL và không sở hữu tài sản cơ bản thì tình huống này thường được gọi là “vị thế trần”.

Đa dạng hóa tài sản: nhà đầu tư có thể giảm thiểu rủi ro với các tài sản khó có thể giao dịch tại chỗ. Điển hình như các loại hàng hóa như xăng, dầu thường đòi hỏi chi phí lưu trữ và chi phí vận chuyển cao. Tuy nhiên thông qua việc sử dụng HĐTL các nhà giao dịch và nhà đầu tư không phải thực hiện trực tiếp các giao dịch mà có thể vào đầu cơ nhiều loại tài sản khác nhau.

Phát hiện giá thị trường: thị trường tương lai có thể xem tương tự như cửa hàng một điểm đến, tại đó người mua và người bán có thể thực hiện các giao dịch đối với một số loại tài sản đa dạng chẳng hạn như hàng hóa (tức là khi cung và cầu cân bằng gặp nhau). Ví dụ, thay vì thông qua các tương tác giữa người mua và người bán mua tại một trạm xăng để có thể xác định được giá dầu, thì hiện nay trong thị trường tương lai dựa trên các nhu cầu theo thời gian thực trên thị trường tương lai, chúng ta cũng có thể dễ dàng xác định được. Đặc biệt, hợp đồng tương lai cho phép minh bạch hơn về giá và thường được giao dịch trong khung thời gian giao dịch dài hơn.

Các chủ thể tham gia thị trường của Hợp đồng tương lai

Các chủ thể tham gia thị trường của HĐTL

Cơ quan quản lý

– Ban hành các văn bản pháp luật quy định

– Thanh tra và giám sát các hoạt động của thị trường chứng khoán phái sinh nói chung và hợp đồng quyền chọn nói riêng.

Sở giao dịch

– Tổ chức giao dịch và niêm yết các sản phẩm chứng khoán phái sinh.

– Giám sát các hoạt động giao dịch chứng khoán phái sinh.

– Tính toán các loại giá quan trọng như giá thanh toán cuối ngày hay giá lý thuyết, ,v.v

– Cung cấp các thông tin về sản phẩm và giao dịch.

Trung tâm thanh toán bù trừ chứng khoán phái sinh

Trung tâm thanh toán bù trừ chứng khoán phái sinh được hoạt động theo mô hình bù trừ đối tác trung tâm (CCP) được tổ chức dưới một trong hai hình thức: là một tổ chức độc lập với SGDCK phái sinh hay là một đơn vị trực thuộc SGD CKPS. Trung tâm thanh toán bù trừ có một số chức năng cụ thể như sau:

- Tính toán ký quỹ ban đầu cho mỗi hợp đồng

- Tính ký quỹ đồng thời thông báo những yêu cầu bổ sung ký quỹ của từng thành viên bù trừ

- Tính giới hạn vị thế cho từng nhà đầu tư trong mỗi loại hợp đồng

- Giám sát, theo dõi khối lượng giới hạn vị thế cho phép của từng thành viên hay nhà đầu tư;

- Thực hiện hạch toán mỗi ngày (mark-to-market);

- Giám sát và quản lý và các thành viên bù trừ;

- Quản lý tài khoản ký quỹ của các thành viên cũng như khách hàng;

- Quản lý các tài sản thế chấp;

- Quản lý các quỹ dự phòng được thành lập để sử dụng trong trường hợp thành viên bù trừ mất khả năng thanh toán;

- Đưa ra những cơ chế quản lý rủi ro cho thị trường, các văn bản pháp quy liên quan đến sản phẩm, quản lý, giám sát thị trường.

Thành viên giao dịch phái sinh

Là các tổ chức tài chính đáp ứng được các quy định thực hiện nghiệp vụ môi giới, và tự doanh, tư vấn đối với giao dịch sản phẩm phái sinh (cụ thể là hợp đồng tương lai) ví dụ như công ty chứng khoán, Ngân hàng thương mại, Quỹ đầu tư…Những tổ chức này thường đã đăng ký tư cách là thành viên giao dịch cho sản phẩm phái sinh và là thành viên với SGDCK, phải thực hiện các trách nhiệm và nghĩa vụ của thành viên giao dịch của SGDCK/SGDCK phái sinh.

Thành viên bù trừ

Các tổ chức tài chính đáp ứng được các quy định để có quyền thực hiện nghiệp vụ bù trừ cho giao dịch sản phẩm phái sinh, đã đăng ký tư cách thành viên với Trung tâm thanh toán bù trừ/Bộ phận bù trừ nằm trong Sở. Thành viên bù trừ thực hiện các nghiệp vụ bù trừ chứng khoán phái sinh cho các giao dịch tự doanh của chính mình và cho khách hàng.

Trung tâm thanh toán bù trừ cũng có quy định rõ mức ký quỹ bắt buộc và mức ký quỹ duy trì cho các thành viên bù trừ. Tại một số thị trường nước ngoài, khi ký quỹ được chấp nhận như các tài sản khác ngoài tiền mặt, Trung tâm thanh toán bù trừ cũng có quy định rõ về giá trị của các tài sản thế chấp ký quỹ đó. Theo đó, thành viên bù trừ sẽ thực hiện kiểm định giá trị của các tài sản ký quỹ và sau đó báo cáo với Trung tâm thanh toán bù trừ.

Nhà tạo lập thị trường

Mục đích có nhà tạo lập thị trường là để đảm bảo cân bằng và tạo tính thanh khoản cho giao dịch đối với các sản phẩm chứng khoán phái sinh.

SGDCK thường áp dụng các chính sách khuyến khích cho các nhà tạo lập thị trường như giảm phí thanh toán và phí giao dịch. Nhà tạo lập thị trường phải tuân thủ các quy định theo Sở đặt ra, ví dụ:

- Chào giá hai chiều và chào giá liên tục;

- Nhà tạo lập thị trường bắt buộc phải thực hiện chào giá hai chiều với thời gian tồn tại và thời gian chào giá của lệnh được quy định theo Sở đặt ra, khi nhận được yêu cầu chào giá,;

- Mức chênh lệch giữa giá chào mua/bán và khối lượng phải được thực hiện theo quy định của Sở.

Ngân hàng thanh toán

Ngân hàng thanh toán dựa trên kết quả hạch toán theo giá thực tế hàng ngày của trung tâm thanh toán bù trừ để thực hiện chuyển khoản và hạch toán cho các tài khoản giao dịch sản phẩm phái sinh. Bên cạnh đó, để thực hiện việc giám sát giá trị tài khoản thực của khách hàng tại ngân hàng thanh toán, ngân hàng thanh toán còn kết nối với Trung tâm thanh toán bù trừ. Ngân hàng thanh toán thực có hiện thu phí đối với các giao dịch này.

Nhà đầu tư

Thành phần tham gia đầu tư vào thị trường chứng khoán phái sinh có thể là các nhà đầu tư có tổ chức hay cũng có thể là các nhà đầu tư nhỏ lẻ. Những cá nhân, tổ chức này không thể trực tiếp tham gia vào thị trường mà phải thông qua các tổ chức đóng vai trò trung gian môi giới để có thể thực hiện các hoạt động giao dịch trên thị trường. Nhà đầu tư khi tham gia giao dịch chứng khoán phái sinh có thể có một số mục đích cụ thể như sau:

– Đầu cơ về giá trên thị trường

– Phòng ngừa rủi ro danh mục đầu tư

– Giao dịch để hạn chế chênh lệch giá

Giao dịch Hợp đồng tương lai diễn ra như thế nào?

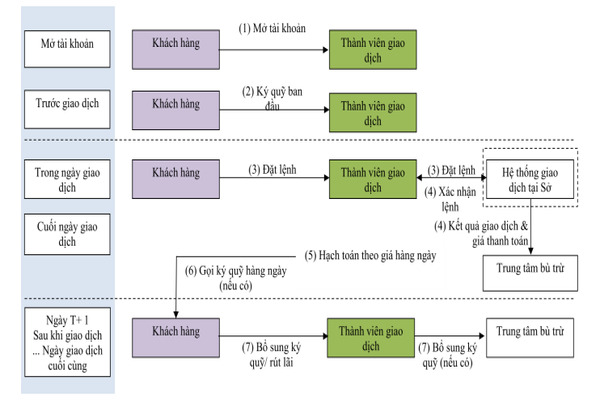

Hình tham khảo Hướng dẫn về Hợp đồng tương lai Sở Giao dịch chứng khoán Hà Nội

Trong quy trình diễn ra HĐTL này thành viên giao dịch cũng là thành viên bù trừ:

(1) Nhà đầu tư tài khoản bù trừ và mở tài khoản giao dịch tại thành viên giao dịch.

(2) Trước khi thực hiện giao dịch, các nhà đầu tư nộp ký quỹ ban đầu cho thành viên giao dịch.

(3) Nhà đầu tư tiến hành đặt các lệnh giao dịch. Số lượng ký quỹ ban đầu phải được tương ứng với lệnh đặt, đồng thời cũng phải đảm bảo tổng số vị thế nắm giữ của nhà đầu tư sẽ không được vượt quá giới hạn vị thế nếu lệnh được khớp. Lệnh bao gồm các thông tin sau:

– Mua, bán hợp đồng loại nào?

– Tháng nhà đầu tư mong muốn đáo hạn là khi nào

– Giá tương lai của hợp đồng đó

– Số lượng hợp đồng muốn giao dịch

(4) Hệ thống giao dịch xác nhận các lệnh được khớp và gửi kết quả giao dịch lại cho trung tâm bù trừ và cho thành viên giao dịch. Tiếp đó, thành viên giao dịch thông báo kết quả khớp lệnh cho các nhà đầu tư.

(5) Dựa vào kết quả giao dịch đó, Sở tính toán ra giá trị thanh toán của từng ngày. Sau đó, dựa vào đó mà trung tâm bù trừ có thể tính toán được lãi lỗ của từng vị thế trong ngày giao dịch đó.

(6) Cuối cùng trung tâm bù trừ tiến hành liên hệ ký quỹ đối với những tài khoản có số dư ký quỹ dưới mức quy định.

(7) Nếu bị gọi ký quỹ, các nhà đầu tư sẽ phải thực hiện nộp đầy đủ số ký quỹ bị thiếu hụt. Trong trường hợp tài khoản ký quỹ có số dư, nhà đầu tư có thể rút phần dư này.

Sự khác nhau giữa Hợp đồng kỳ hạn và Hợp đồng tương lai

Sự khác nhau giữa Hợp đồng kỳ hạn và Hợp đồng tương lai

Điểm giống:

Cả hợp đồng kỳ hạn và hợp đồng tương lai đều là những sản phẩm của thị trường chứng khoán phái sinh.

Là các công cụ đòn bẩy tài chính phái sinh, cả hai loại hợp đồng này đều có giá trị phụ thuộc vào giá của các tài sản cơ sở có thể là hàng hóa như kim loại hay nông sản, vv.. hoặc các công cụ tài chính như trái phiếu, cổ phiếu, lãi suất,…

Điểm khác:

| Hợp đồng tương lai (HĐTL) | Hợp đồng kỳ hạn (HĐKH) | |

| Tính chuẩn hóa | HĐTL được giao dịch và niêm yết dựa trên Sở giao dịch Chứng khoán phái sinh. Vì vậy, hợp đồng này được chuẩn hóa về giá trị, điều khoản và khối lượng của tài sản cơ sở… | Hợp đồng kỳ hạn không cần chuẩn hóa điều khoản, khối lượng tài sản hay giá trị … Vì vậy, cơ sở của hợp đồng có thể là bất kỳ loại tài sản nào. |

| Thị trường giao dịch | HĐTL được giao dịch và niêm yết trên thị trường tập trung. | HĐKH giao dịch trên thị trường OTC và không được niêm yết. Do đó, tính thanh khoản của hợp đồng này thấp hơn so với HĐTL |

| Độ rủi ro | HĐTL có độ rủi ro thấp | HĐKH có độ rủi ro cao do có tính thanh khoản thấp hơn |

| Bù trừ và ký quỹ | HĐTL yêu cầu nhà đầu tư phải thực hiện ký quỹ để đảm bảo các nghĩa vụ thanh toán mang tính chất bắt buộc.

HĐTL được bù trừ và thanh toán theo giá thực tế hằng ngày đồng thời sẽ được thông báo lỗ lãi vào tài khoản ký quỹ của nhà đầu tư theo giá thực tế hay gọi ký quỹ khi cần bổ sung. |

Các đối tượng tham gia vào hợp đồng kỳ hạn không cần phải thực hiện việc ký quỹ. |

| Tình trạng đóng vị thế | Bằng cách tham gia vị thế ngược với HĐTL tương tự, các HĐTL có thể dễ dàng đóng vị thế bất cứ lúc nào. Điều này giúp người sở hữu HĐTL có thể linh động hơn trong việc sử dụng nguồn vốn. | Nhà đầu tư có thể đóng vị thế bằng việc tham gia vị thế ngược đối với HĐKH tương tự. |

| Tính bắt buộc | Người tham gia hợp đồng có nghĩa vụ thực hiện tại ngày đáo hạn. | Không có tính bắt buộc |

| Quy mô hợp đồng | Không có quy mô | Phụ thuộc vào các điều khoản hợp đồng |

| Tính thanh khoản | Do sự thuận lợi của việc giao dịch qua sở và có sự tồn tại của công ty thanh toán bù trừ, nên so với các hợp đồng kỳ hạn tính thanh khoản của các HĐTL cao hơn rất nhiều | Thanh khoản thấp hơn HĐTL |

| Quy định | Theo quy định của Sở giao dịch Chứng khoán | Tự điều chỉnh |

| Thời điểm thanh toán hợp đồng | Thanh toán lỗ lãi vào mỗi ngày. | Hai bên sẽ thực hiện thanh toán vào thời điểm giao hàng. |

Hợp đồng tương lai tại Thị trường chứng khoán Việt Nam

HĐTL tại Thị trường chứng khoán Việt Nam

Theo Điều 3 Thông tư số 58/2021/TT-BTC, tài sản cơ sở của HĐTL chỉ số là chỉ số chứng khoán do Sở Giao dịch Chứng khoán Việt Nam thiết kế dựa trên cơ sở các nguyên tắc quản lý và xây dựng chỉ số do SGDCK Việt Nam ban hành sau khi báo cáo cũng như được Ủy ban Chứng khoán Nhà nước chấp thuận.

Bảng: Danh sách các hợp đồng tương lai chỉ số VN30 hiệu lực từ ngày 16/07/2021

| Sản phẩm | Mã chứng khoán phái sinh | Mã ISIN | Ngày giao dịch đầu tiên | Ngày giao dịch cuối cùng | Ngày thanh toán cuối cùng | |

| 1 | Hợp đồng tương lai chỉ số VN30 tháng 8/2021 | VN30F2108 | VNVN30F21088 | 18/06/2021 | 19/08/2021 | 20/08/2021 |

| 2 | Hợp đồng tương lai chỉ số VN30 tháng 9/2021 | VN30F2109 | VNVN30F21096 | 22/01/2021 | 16/09/2021 | 17/09/2021 |

| 3 | Hợp đồng tương lai chỉ số VN30 tháng 12/2021 | VN30F2112 | VNVN30F21120 | 16/04/2021 | 16/12/2021 | 17/12/2021 |

| 4 | Hợp đồng tương lai chỉ số VN30 tháng 3/2022 | VN30F2203 | VNVN30F22037 | 26/07/2021 | 17/03/2022 | 18/03/2022 |

Hiện tại, tại Việt Nam thị trường chứng khoán phái sinh đang cung cấp 2 dòng sản phẩm là: HĐTL trên Trái phiếu Chính phủ (HĐTL trái phiếu chính phủ kỳ với hạn 5 năm và HĐTL trái phiếu chính phủ với kỳ hạn 10 năm) và HĐTL trên Chỉ số cổ phiếu (HĐTL VN30) .

Theo thống kê của SGDCK Hà Nội, sản phẩm HĐTL VN30 có thể xem là thanh khoản cao và ổn định nhất trên thị trường chứng khoán phái sinh trong nước, đặc biệt là trước những diễn biến phức tạp của tình hình Covid-19.

Trong năm 2020, khối lượng giao dịch bình quân trên thị trường đạt 160.000 hợp đồng/phiên và đạt kỷ lục giao dịch với HĐTL VN30 với số lượng là 356.033 hợp đồng trên thị trường trong ngày 29/7/2020.

Xét trong 7 tháng đầu năm 2021, trong phiên giao dịch ngày 12/7/2021 kỷ lục giao dịch mới được xác định là 403.266 hợp đồng. Thống kê giao dịch tháng của HĐTL VN30 cho thấy một xu hướng phát triển khá tiềm năng và ổn định của sản phẩm này trong 1.000 phiên giao dịch kể từ khi được cung cấp trên thị trường.

Qua bài viết trên Yuanta Việt Nam đã cung cấp cho bạn những thông tin kiến thức về Hợp đồng tương lai là gì và hợp đồng tương lai tại Việt Nam ra sao. Hy vọng bạn đã đút kết cho mình được những bài học bổ ích và có được những kế hoạch đầu tư tối ưu nhất. Chúc bạn đầu tư thành công!